Kuda idu divlji kamatnjaci?

Tamo gdje kaže NGDP.

Cochrane ima post o kamatnim stopama na američke obveznice. Pokušava skužiti koliko su ta očekivanja opravdana i kako bi mogle reagirati u različitim scenarijima. Njegova 2 grafa su mi zapela za oko pa ću ih ukrasti za vlastite svrhe.

Prognoze su napravljene prema forward-stopama i Cochranovom alternativnom scenariju. Meni su ovi forwardi bili prije svega zanimljivi jer u SAD-u impliciraju relativno dinamičan rast, dok u japanskom scenariju (drugi graf) ekonomija ostaje u trajnom ZLB okruženju. Prvi graf je “market expectations” dok drugi graf Cochrane konstruira sam. Zašto mislim da su prognoze kretanja ovih stopa indikativna za očekivani rast? Kamatne stope su korelirane s rastom NGDP-a i protivno onome što većina misli -središnja banka ne determinira stope, već tržište određuje stope. Viši rast NGDP-a implicira viši prinos koji će investitori tražiti. Tj središnja banka stabilnim NGDP-om stabilizira kamatnu stopu. Američke obveznice su dobar pokazatelj jer predstavljaju svojevrsnu risk free stopu, tj prinosi neće biti “pomaknuti” zbog rizika kao npr u slučaju Grčke, Slovenije ili Hrvatske.

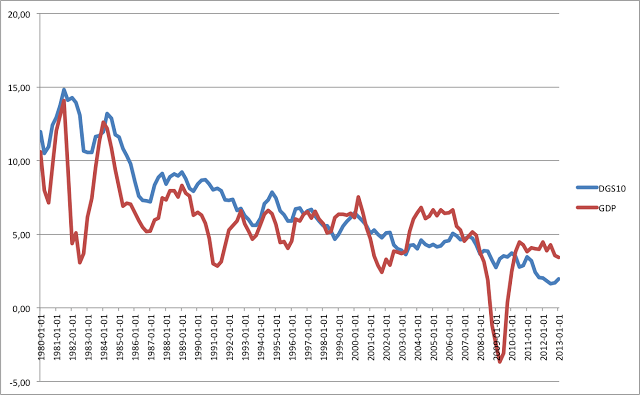

Možda je najlakše dočarati ovo ako “odzoomiramo” malo i pogledamo rast američkog NGDP-a i prinose na 10-godišnju obveznicu od 1980. godine

Prvi graf može pokazivati da tržišta očekuju značajniji oporavak rasta u SAD-u. Čini se, prema prvom grafu, da tržišta ipak vjeruju Fedu, ali “not so fast”. Kamatne stope upravo radi ovoga nisu dobar indikator monetarne politike, tj niski NGDP pokazuje restriktivnu politiku, za razliku od niskih stopa koje svi smatraju ekspanzivnom politikom, a one to uopće nisu – međuostalim, ovise i o odnosu prirodne stope i (realne) kamatne stope središnje banke, a to se odlično vidi na NGDP-u.

U SAD-u od 2010. NGDP raste oko 4% godišnje što je niže od trenda Velike moderacije.

No na prinose obveznica osim rasta NGDP-a, djeluju i rizici (u sličaju američkih je obrnuta situacija, tj povećani agregatni rizik depresira prinose), razvoj situacije u drugim imovinama (npr dionicama), split inflacije i rasta, fiskalna situacija (dug/GDP), šokovi produktivnosti itd itd. pa treba biti oprezan.

Čini se da tržišta očekuju značajan oporavak – kao što sam pisao ovdje, ali moramo biti oprezni s “prognozama” na temelju kamatnih stopa iz navedenih razloga – iako u dugom roku će one oslikavati fundamentalni razvoj ekonomije u tom trenutku ali i budućnosti. Ne zaboravite da je kamata intertemporalna cijena. Ipak mislim da je ova prognoza indikator “good things to come”.

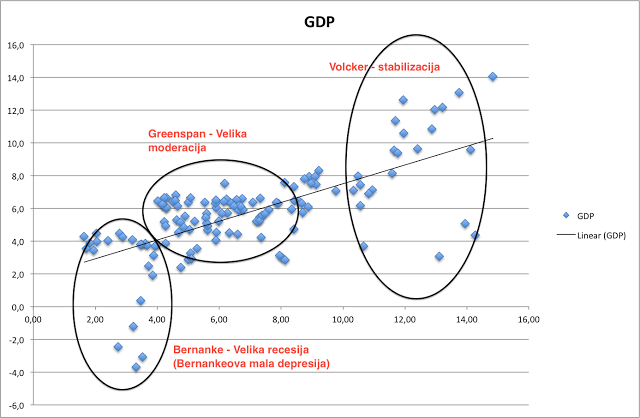

Stavio sam vrijednosti gornjeg grafa u scatter plot i može se uočiti zanimljiva priča posljednjih 30ak godina američke ekonomske (monetarne povijesti)

Volckerovu eru je obilježila veća varijacija u stopama rasta (veća raspršenost) ali i zbog više prosječne inflacije (ali i stopa rasta) – veće stope i kamatan i rasta NGDP-a.

Greenspanova Velika Moderacija je tijesno zbila stope i NGDP u ekonomski najstabilnijih 20 godina u 20 stoljeću.

Bernankeove besmislene reakcije na supply side inflaciju su nakon dugo vremena dovele do pada u NGDP-u ispod nule i kasnijem sporijem rastu NGDP-a pa time i nižim kamatnim stopama.

Post-Bernanke period – prognoza izgleda relativno dobro i na temelju tržišnih očekivanja stopa u budućnosti, uz prije navedene napomene. Ipak, dug je put do 2025.