PIROVA POBJEDA ECB-a (4)

Target 2 neravnoteže i bijeg kapitala

Neki izvještaji su dali nade da se situacija u Italiji popravlja nakon što se smanjio deficit tekućeg računa platne bilance zadnjih mjeseci. Pretpostavka je u planu vlade da će reforme koje provodi Montijeva vlada dodati kumulativno 2,4 postotna boda na GDP do 2020[1] te da reforme već imaju utjecaj na konkurentnost. Sve to zvuči lijepo, ali uvijek treba pogledati dublje. Posebnu pozornost je privukla rasprava oko neravnoteža koje se nakupljaju među nacionalnim bankama Eurosystema, kroz platni sustav Target 2. Jens Weidman, šef Bundesbanke je jednostavno opisao problem “ECB više ne pušta minimum likvidnosti u sustav, već je Eurosystem u većoj mjeri zamijenio međubankovno tržište kao i druge prekogranične tokove kapitala”.

Nacionalne banke PIIGSBF[2] kojima rastu Target 2 obveze na strani pasive, moraju u istoj mjeri povećati stavku operacija refinanciranja u aktivi jer postoji velika potreba za likvidnošću središnje banke od strane njihovog bankovnog sektora kako bi ispunili naloge za prekogranična plaćanja svojih klijenata – što se podudara sa opadajućim stanjima računa banaka kod nacionalne centralne banke – a čiji pad u ovom slučaju nadoknađuju Target 2 obveze. S druge strane Target 2 potraživanja se javljaju na strani aktive nacionalnih centralnih banaka Njemačke, Nizozemske, Luksemburga i Finske.

S obzirom da privatni tokovi kapitala ne ispravljaju deficite u bilanci plaćanja PIIGSBF – to indirektno rade nacionalne središnje banke. Target 2 je mreža preko koje putuje likvidnost u euro zoni – on je sustav kojim likvidnost prelazi granice kod prebacivanja od jedne nacionalne banke u drugu. Likvidnost nastaje kroz već opisane operacije refinanciranja koje se izvode decentralizirano – tj svaka nacionalna banka ih izvodi sa bankama iz svoje zemlje. Target 2 salda ne pokazuju samo raspodjelu likvidnosti i njen tok, već i upozoravaju na krizu bilance plaćanja – na što ukazuje i godišnji izvještaj Bundesbanka za 2011 godinu: “U konačnici uzrok neravnoteža u Target 2 saldima su neravnoteže bilanci plaćanja nekoliko zemalja EMU, pri čemu, osim deficita tekućeg računa, jednaku ulogu mogu igrati i izljevi privatnog sektora”. Na što Bundesbank ovdje misli se jasno vidi kod spomenutog smanjenja deficita talijanske platne bilance – iz Italije cvjeta izvoz zlata, i to u ultimativno sigurno utočište – Švicarsku, po stopi većoj od 35%[3] u siječnju i veljači u odnosu na isto razdoblje 2011. Sigurno se događa i odljev kapitala u drugim oblicima. Treba se zapitati koliko smisla ima radovati se padu deficita kada se izvozi jedina realna imovina kojom bi se mogla poduprijeti vlastita valuta u slučaju raspada eura koji nije toliko nerealan koliko volimo misliti.

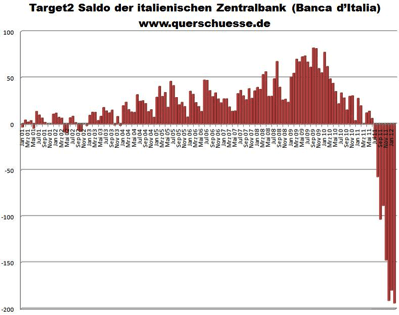

Graf: Target 2 salda Banco d’Italia i Bundesbanka

Izvor: www.querschuesse.de[4]