Mnogi bi pomislili da su cijelu priču oko svjetskog monetarnog sustava posupali u momentu kada su pogledali Zeitgeist i svojim teror mudrolijama počeli zakrcavati sekcije komentara diljem interneta. Tu je bio pokriven primjer FED-a, pa je obično prosječni gledatelj zaključio da svagdje onda ta stvar izgleda isto. Zašto Zeitgeist-priča o privatnim interesima nema puno smisla na način kako je opisana u filmu neću objašnjavati sada, no pogledajmo prvo kakvi su kanali stvaranja novca u Hrvatskoj i tko je koga tu zadužio stvaranjam novca “iz duga”.

***Ovom prilikom neću dovoditi u pitanje odabir načina provođenja monetarne politike u Hrvatskoj, pitanja tečaja, valutne klauzule (koja ipak nije dio monetarne politike, ali u javnosti se iz nekog razloga konstantno vezuje za HNB), regulacije banaka, kredita, prodaje zlata itd.

Ako se dobro sjećamo iz Zeitgeista, FED je od države uzimao obveznice i emitirao novac. Na temelju toga se došlo do zaključka kako je novac zapravo dug, jer su obveznice tzv “interest bearing” imovine – tj donose kamate imateljima, dok je emitirana količina novca jednaka nominalnoj vrijednosti obveznica bez kamate. Opet – neću se sad baviti pitanjima zašto je to ograničen pogled. U ovom postu je pitanje što se događa u HNB-u? Kako HNB provodi (ako provodi) istu ovu politiku kad ne smije otkupljivati državne obveznice – tj financirati državu na taj ni na druge načine? Odakle nama naše lijepe kunice?

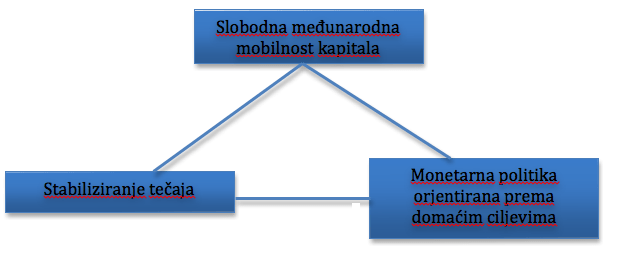

Probajmo prvo revidirati priču sa FED-om. Ljudi koji nisu ekonomisti (pri tom mislim i one s tzv poslovne ekonomije) obično dinamiku gospodarstva ne vide, gledaju statično, ili na način da pomakom jedne stvari dolazi do rekacije druge – naravno samo u slučaju kada sve ostalo miruje, što u našoj kompleksnoj stvarnosti nikad nije tako. Jednako tako, središnju banku se zamišlja kao printer (ili računalo) koje iz ničega odobrava iznose svojim najbližim političarima i bankarima. Jedna stvar koju je Zeitgeist uveo u prosječni um, je priča o drugoj strani – tj davanju obveznice koja predstavlja obvezu vraćanja novca u budućnosti. S tim nam je postala jasnija priča na način da već možemo zamisliti bilancu FED-a kako je prikazana na Slici 1.

Slika 1.

Vidimo da se obveznice nalaze sa strane aktive – znači predstavljaju FED-ovu imovinu. Gotov novac predstavlja FED-ovu obavezu. Naravno da obveznice nisu jedina stavka na strani aktive, nit je gotov novac jedino što je FED-ova obveza, no za ono što želim pokazati, ovaj jednostavni prikaz će biti dovoljan.

Kao što sam već napisao, HNB ne bi smio kupovati državne vrijednosne papire i time financirati državu – bilo direktno ili na sekundarnom tržištu. Kako onda funkcionira emisija novca u Hrvatskoj? Na temelju čega HNB nama daje kune?

Za neke kratkoročne operacije HNB zaista koristi trezorske zapise Ministarstva financija, no nit se ti papiri koriste za financiranje države u dugom roku, nit dugoročno utječu na “broj” kuna u opticaju.

Slika 2.

Pa, odakle nam onda kune? Svi su čuli da smo zlato prodali, tako da ništa od u zlatu temeljene kune. Što nam ostaje? Što to HNB ima u svojoj aktivi, i aktivno koristi za provođenje monetarne politike?

Pametni student viče: “Devizne rezerve!”. Upravo tako – veliki dio aktive HNB-a čine devizne rezerve!

Osim toga, u aktivi se nalaze SPV – specijalna prava vučenja – tj sredstva koja Hrvatska čuva u MMF-u kao svojevrsni depozit, neki vrijednosni papiri i manje stavke – ali najveći dio čine devizne rezerve koje su osnova novčane emisije u Hrvatskoj, kao i alat za vođenje tečajne politike s ciljem usidravanja inflacijskih očekivanja (Slika 3).

Slika 3.

Sama činjenica da se gotov novac (kune) nalazi na strani pasive, u principu znači da svaka kuna predstavlja obvezu HNB-a prema držaocima kuna, tj da kuna nije dug držaoca, već dug HNB-a.

No kroz bilancu vidimo nešto druge, naime, devizne rezerve su osnova za emitiranje kuna, pa tako da bi odgovorili čiji su kune zapravo dug i tko tu kome šta duguje, moramo otkriti porijeklo rezervi!

Neću puno dužiti – rezerve jednostavno nastaju inozemnim zaduživanjem. Devize ulaze u Hrvatsku, HNB ih pretvara u kune, jer ipak, izdavanje kuna je osnova HNB-ovog monopola u emisiji novca.

Aha, sad je sve jasno, vanjskim zaduživanjem kuna predstavlja obvezu držaoca prema vanjskim kreditorima. HNB i bankarske elite su zadužile ovaj napaćeni narod, dok neoliberalne krvopije plešu oko vatre u MMF-u itd itd.

Ovime analiza ipak nije gotova: ako smo zaključili odakle kune, a odakle rezerve, sada bi trebalo odgovoriti i odakle vanjski dug. Želim još jednom napomenuti da je ovo zaista pojednostavljen način gledanja kako bi se shvatio princip. Ako usporedite veličinu vanjskog duga i količinu kuna u opticaju neće doći do izjednačenja zbog mnogih faktora, koji u ovoj priči uopće i nisu bitni. Nije cilj uočiti svrhu vanjskog duga već tko ga je stvorio. Pa pogledajmo strukturu dužnika na Grafu 1

Graf 1 Struktura vanjskog duga (u milijardama EUR)

Vidimo da su najveći dio “ostali domaći sektori”, pod tu kategoriju možemo svrstati poduzeća koja su koristila mogućnost vanjskog zaduživanja. Znači čime god je taj dio duga motiviran, nastao je svjesnom odlukom u hrvatskim kompanijama. Vidimo da su izravna ulaganja također bitan dio vanjskog duga, to su u principu investicije stranaca u Hrvatsku i spadaju u dug jer strana ulaganja nisu sredstva koja padaju s neba, te ga ti investitori trebaju otplatiti. Stavke banaka i države se djelomično preklapaju. Banke pribavljaju novac iz inozemstva kao odgovor na kreditnu potražnju u zemlji, bila ona od države, poduzeća ili stanovništva. Tu vidimo zašto se djelomično ovi sektori poklapaju – veliki dio bankovnog duga je financirao državu, tako da u stvarnosti državi pripada veći dio ove pite.

Gdje smo tu onda “mi”? Obično čujem/čitam da “mi” dugujemo 100% GDP-a prema vani.

Čini mi se da građani često ne razumiju razlike među određenim ekonomskim pokazateljima (pa nažalost ni mediji te pojedini ekonomisti) kao što su vanjski dug, javni dug ili inozemni javni dug.

Veliki dio vanjskog duga su kako vidimo stvorila poduzeća i strani investitori – koje veze imamo “mi” kao građani s obvezom otplate tog duga? Koliko ja vidim nikakve, niti smo se zadužili, niti se brinemo o otplati ovog duga. Tu nema “mi”. Jednako kao i s dijelom duga koji su stvorile banke, a koji je proslijeđen poduzećima koja su se kreditirala na taj način.

Dio bankarskog duga je išao stanovnicima za zadovoljenje njihove potražnje za kreditima – za aute, za stanove, kartice, šopinge itd. Tu bi se moglo natuknuti “mi”, no s stajališta otplate duga, mi tu ne postojimo niti želim da postojimo. Cijelo društvo nije odgovorno za pojedince koji su morali imati novi auto ni stan. Ljudi koji su se zaustavili u potrošnji i nešto štedjeli ne bi smjeli biti odgovorni za privatne potrošačke kredite. Zato ni u ovom dijelu nema “mi”.

Ostaje nam dio duga koji su stvorile banke kako bi kreditirale državu, kao i dio koji je država stvorila direktno u inozemstvu (npr emisijom obveznica u EUR). Pitanje tko je odgovoran za otplatu ovog duga je “mi”, makar oni koji plaćaju porez, a postojanjem PDV-a, to je umalo svaka osoba u ovoj zemlji. Za što se taj dug trošio, očito nikoga ne zanima. Dok se novac vrtio i država dijelila šakom i kapom, malo ljudi je zapravo pitalo odakle. Nažalost u ovu kategoriju ne spadamo samo “mi” u ovom trenutku nego i oni “mi” koji će živjeti u budućnosti.

Gledajući kanal kreacije novca bi se i mogla prihvatiti teza o novcu kao dugu, što nitko ni ne poriče u slučaju papirnatog novca. No vidimo da je kreacija kuna daleko od nekakve teorije zavjere kojom svi završavamo kao dužnici. Ništa se nije dogodilo što pojedinci, poduzeća i država sami nisu tražili.

****Gotov novac zanemarite i zamislite da pise novcana masa (Slika 2 i 3)